Nella manifattura dell’auto elettrica più valore aggiunto

Secondo uno studio BCG le auto elettriche richiedono volumi di lavoro analoghi a quelle convenzionali; perché al nuovo che avanza fanno eco tagli a vecchi siti e organici?

Oggi i principali sindacati francesi hanno respinto il piano di ristrutturazione del gruppo Renault che prevede di ridurre l’organico globale di 15.000 persone nei prossimi tre anni, comprese 4.600 in Francia.

La settimana scorsa il gruppo Daimler ha fatto sapere che ha intenzione di ridurre di un migliaio di persone l’organico della storica fabbrica di Untertürkheim e 4.000 alla fabbrica di motori di Berlino, mentre a Stoccarda ha inaugurato insieme alla nuova Classe S la Factory 56, la più automatizzata di sempre, a Sindelfingen.

Il gruppo della componentistica Mahle prevede di tagliare 7.600 posti, e non basterà a compensarli a breve termine l’annuncio che entrerà nel settore dell’idrogeno con il partner canadese produttore di fuel cell Ballard. Continental? 13.000 a rischio nello staff. ZF Friedrichshafen? 15.000.

È uno stillicidio. Secondo alcuni esperti per il primo produttore automotive d’Europa, la Germania, 100.000 posti saranno a rischio negli Anni ’20. Il complessivo calo delle vendite, la possibilità che si sia raggiunta la fase di peak car c’entra, come no.

Ma c’è anche il fattore innovazione: secondo un argomento molto ripetuto se Germania, Francia e altri paesi produttori rischiano di non essere più un pilastro della manifattura che erano e le loro fabbriche di svuotarsi sarà perché con le batterie e i motori elettrici arrivano auto meno complesse, con meno componenti.

Come se fossero automobili che si monteranno da sole. Una spiegazione che ha fatto presa ma, secondo i calcoli più recenti di alcuni esperti che hanno scomposto ogni elemento e fase della produzione, una spiegazione erronea.

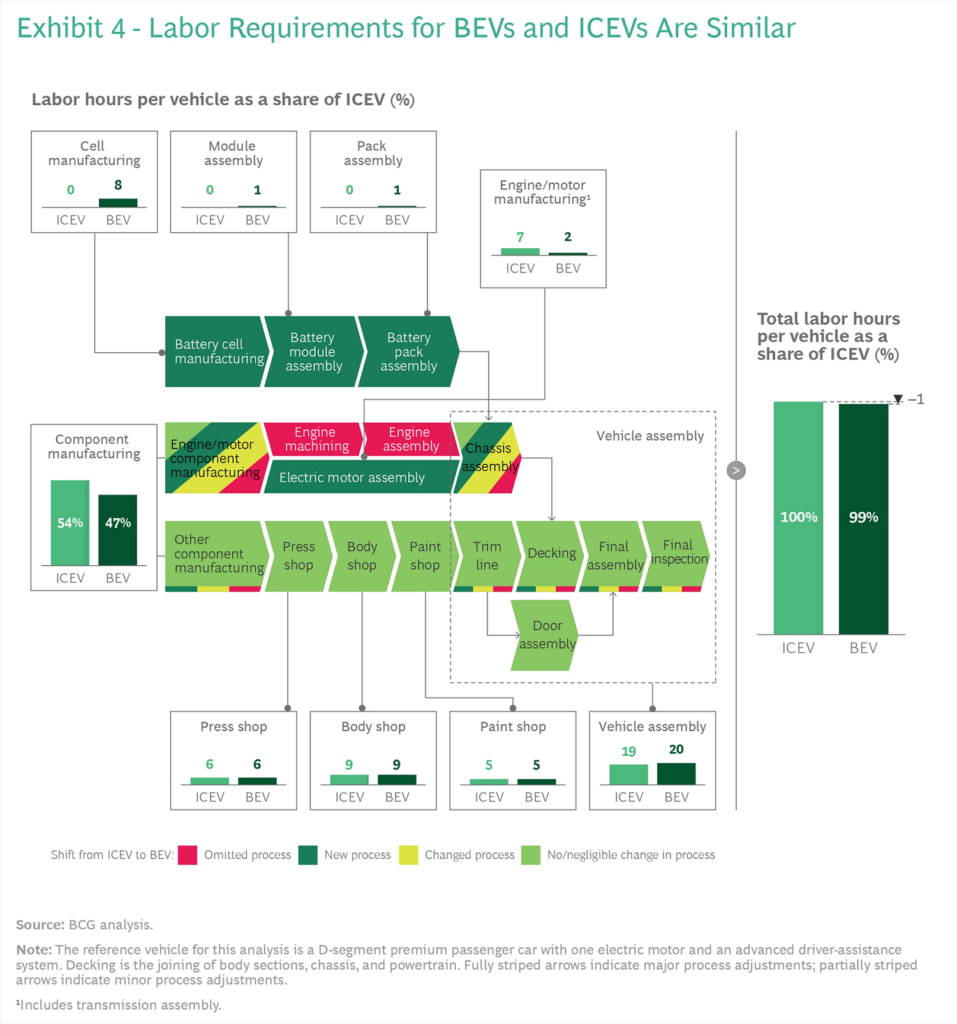

La società di consulenza Boston Consulting Group è infatti arrivata alla conclusione controcorrente che lo staff ed il carico di lavoro di un’auto elettrica o elettrificata rispetto a una convenzionale benzina o diesel differiscono a malapena.

Lo studio compilato a cinque mani da Daniel Küpper, Kristian Kuhlmann, Kazutoshi Tominaga, Aakashi Arora e Jan Schlageter è arrivato a sostenere che il noto esempio (devastante per il livello occupazionale) che indica che il carico di lavoro di tre operai per un powertrain diesel equivale a quello di un solo operaio alle prese con un motore elettrico, vale soltanto per questo settore.

Secondo Küpper il carico di lavoro per costruire una vettura elettrica completa è quasi altrettanto alto di un’auto con propulsione termica. Lo studio della BCG riconosce che la manifattura di un’auto elettrica è globalmente un po’ meno complessa rispetto a una convenzionale. Ma altrove è richiesto un notevole carico di lavoro. Come nei casi della produzione delle celle delle batterie e dei moduli e dei pacchi batterie.

Inoltre lavoro supplementare (e senza nemmeno prendere in esame il fondamentale software ad esso correlato) deriva dal delicato packaging dell’elettronica di potenza, dall’indispensabile battery management system. L’assemblaggio e la posatura di componenti e cavi arancioni è più labor intensive nelle elettriche pure o nelle ibride plug-in che nelle auto convenzionali.

Un altro risultato che gli esperti hanno ottenuto fa sorridere considerando gli sporadici articoli allarmistici che suggeriscono una imminente invasione di auto elettriche cinesi in Occidente. Malgrado il totale dei componenti sia inferiore in un’auto elettrica rispetto ad un’auto che brucia carburanti fossili, il valore aggiunto delle prime è superiore di circa il 30% a quello delle convenzionali.

Se vi domandate perché la produzione di un’auto elettrica a modesto valore aggiunto come le Smart stia dando l’addio all’Europa, mentre nessun piano del genere riguarda invece le Mercedes-Benz EQ, qui trovate una risposta.

A uno sguardo superficiale lo studio sembrerebbe contraddire la realtà fatta di tagli ed emergenza occupazionale. E ci si potrebbe chiedere perché se in Boston Consulting Group hanno ragione in così tante famiglie che dipendono dalla manifattura auto si vivano settimane di preoccupazione.

Küpper ed i suoi co-autori ritengono che un problema oggettivo in questa fase sia la mancanza di produzione del nuovo cuore dell’auto elettrica: la batteria e le sue celle. I gruppi auto avevano delegato la produzione di innumerevoli componenti ai fornitori trattenendo in-house solo il cuore rappresentato dal motore.

Adesso il nuovo cuore è la batteria, che solo da pochi mesi alcuni gruppi come PSA e GM hanno deciso di cominciare a costruire direttamente. La produzione delle celle da sola conta, nel tempo di fabbricazione di un’auto elettrica, per l’8% del totale.

Ne consegue che se la filiera europea non accelera sui passi per produrre celle per uso automotive, quel volume di lavoro scivolerebbe via irrimediabilmente dal computo delle case auto verso i grandi fornitori Tier1 o ad altri in grado di aggiudicarsi questa parte della catena del valore.

Le case auto europee così come i tre maggiori gruppi (tedeschi) della fornitura investono massicciamente nella transizione alle tecnologie elettriche. Ma la fase di transizione è quella a rischio per gli uni e gli altri, mentre c’è chi è in grado di sottrarre valore aggiunto agli incumbent.

Altri che in qualche caso possono essere nuovi arrivati europei come Northvolt (che oggi ha rastrellato altri $600 milioni di fondi) o l’ACC che interpreta il sogno di una Airbus delle batterie, ma anche i colossi asiatici come LG Chem o CATL, che in Europa si stanno allargando per non perdere opportunità.

Ma parimenti può avvenire che fornitori tradizionali di motori elettrici come Bosch o Continental aumentino il proprio peso appropriandosi di un ruolo finora mantenuto internamente e gelosamente dalle case auto.

In poche parole la produzione di motori, per le marche premium tedesche in particolare così come per le grandi case sportive italiane, non sarà alla fine degli Anni ’20 quello che era al loro inizio.

Continental nella transizione ha già investito €2 miliardi dal 2010, e la divisione dei motori e trasmissioni per veicoli elettrici Vitesco sta per diventare indipendente: un colosso da 40.000 che a un’auto elettrica offrirà quasi tutto, batteria esclusa.

La rivale Bosch (che aveva considerato a lungo l’ipotesi di produrre celle prima di rinunciare) a inizio 2018 ha riversato 88.000 dipendenti e grandissime risorse produttive nella nuova Bosch Powertrain Solutions. La ristrutturazione è accompagnata da crescita di investimenti nell’elettromobilità per mezzo miliardo di euro.

Una ristrutturazione ha avuto luogo anche in casa ZF, che ha combinato le divisioni Car Driveline Technology ed E-Mobility la scorsa estate per corrispondere meglio e più agevolmente alla crescente domanda di prodotto collegata al settore dei veicoli elettrici ed ibridi.

Al quotidiano finanziario Handelsblatt un portavoce Vitesco ha confermato che esiste la possibilità che a lungo termine la creazione di valore crei le premesse per riportare il totale dell’organico ai livelli visti in precedenza.

Ma la speranza richiederà che la tempistica della strategia di passaggio all’elettrificazione sia stata ben calibrata. Quello delle case non appare un panorama uniforme nel rispondere alla domanda e alla spinta dei mercati. E la reazione di chi è partito con programmi in ritardo può comportare brutte sorprese.

Oggi il numero uno della Ford a Colonia Gunnar Herrmann ha commentato che come risultato dei piani più rigidi di Bruxelles sulle emissioni, l’evitare di incorrere in sanzioni richiederà alla filiale europea di ridurre la produzione attuale di 1,4 milioni di auto. Eliminando beninteso i modelli convenzionali poco profittevoli. Un percorso che poteva forse essere meno traumatico anticipando una presenza più ricca di veicoli a basse emissioni nella flotta Ford.

Non è peraltro un periodo che inquieta solo i dipendenti Ford: più o meno tutti i gruppi considerano i paesi dell’Europa Orientale per le nuove fabbriche, e non solo per il costo del lavoro: per la maggiore facilità di avere sgravi e contributi. Ma a giocare per le sedi tradizionali, come è avvenuto per alcuni siti Daimler, Volkswagen o PSA, ci sarà anche il fattore competenze.

Competenze che dove si procederà ai tagli significa riqualificazione. Un complesso e indispensabile processo che coinvolgerà radicali cambi di skill. Tesla da settimane sta pubblicizzando posizioni aperte in Brandeburgo.

Ma anche per operai della ex-Germania Est oggi al lavoro in una divisione a rischio di Continental o Bosch in siti della Germania Occidentale c’è un sostanziale ostacolo: un operaio abituato a lavorare su cambi a cinque, sei marce va riqualificato prima di passare su una linea dove si assemblano i powertrain Tesla.

Figuriamoci se il passaggio è da assemblare un motore termico ai moduli di una batteria. Vitesco, Bosch, ZF, proprio come Tesla ne sono consapevoli e stanno avviando programmi di assuefazione dell’organico alla tecnologia elettrificata, dagli umili impianti 48-volt su fino a sistemi che conferiscono alto valore aggiunto a un’auto elettrica.

Il fattore tempo è presente a distanza come un forte temporale che si avvicina con rumori via via crescenti. Se nel 2018 il numero uno Bosch Volkmar Denner aveva pubblicamente detto di aspettarsi una decade di transizione alla nuova era elettrica, la crisi sanitaria ha sconvolto le agende e i calendari.

Secondo Küpper e colleghi del Boston Consulting Group le soluzioni che apparivano ragionevoli a lungo termine adesso devono essere accelerate con urgenza da tempi di calamità naturali. O il valore aggiunto nell’era dell’auto elettrica finirà in altre mani.