Great Wall Motor rischia di andare fuori strada inseguendo Jeep?

Il matrimonio tra due marchi forti esclusivamente nei SUV non risponderebbe alla loro necessità di misurarsi con le sfide di elettrificazione ed autonomia

Iniziamo a scrivere quando l’agenzia Reuters ha da poco diffuso la notizia che le azioni del gruppo cinese Great Wall Motor Motor Co. Ltd. sono sospese alla borsa di Hong Kong in attesa di ulteriori annunci. Una pausa che offre l’occasione di guardare al potenziale abbinamento tra il gruppo cinese, che ha da poco festeggiato il superamento del traguardo del milione di SUV prodotti, e il marchio storico Jeep.

Pensare che l’azienda di proprietà di Wei Jianjun sia davvero intenzionata a tutto il gruppo FCA ci sembra correre un po’ troppo, visto che anche in patria a Great Wall Motor non danno più del 50% di possibilità di concludere l’affare. Ancora la scorsa primavera, intervistata dal Nikkei, l’amministratrice delegata Wang Fengying rivelava che l’obiettivo del suo gruppo per il 2020 fosse di vendere due milioni di veicoli, principalmente SUV.

Con l’acquisizione di Jeep l’obiettivo sarebbe certamente anticipato. Ma allora, per quanto riguarda i rapporti con industrie estere aveva indicato di voler rafforzare la collaborazione con società giapponesi, e di guardare anche ad Australia, Sud Africa e Russia. In quell’occasione non era stato fatto cenno di un repentino interesse per Jeep, malgrado in America l’azienda abbia due centri ricerche.

Ma come sappiamo le cose sembrano esser cambiate in fretta e, dopola recente indiscrezione di Automotive News di interesse cinese verso il terzo gruppo di Detroit, in mezzo a tante smentite la sola Great Wall Motor ha confermato l’interesse per Jeep, estendendolo addirittura a tutta FCA quando poi è stata avvicinata dal Financial Times.

Salvo che, come ricorderete, il gruppo italo-americano ha smentito esserci stato alcun approccio… E, in effetti, circa un’ora fa Great Wall Motor ha fatto una sostanziale marcia indietro ammettendo, è ancora l’agenzia Reuters a riportarlo, 1) di non aver firmato accordi con FCA e 2) di non aver avvicinato ancora il board di FCA.

Non sappiamo ancora che reazione avranno le borse cinesi domani verso le azioni di Great Wall Motor. Intanto però ora, dopo l’impennata dei giorni scorsi, a Wall Street (e Milano) quelle di FCA sono piatte, in attesa di una situazione più chiara.

Tra i tanti commenti sulla vicenda, molti sostenevano che spuntare un prezzo esorbitante per Jeep sarebbe stato alla fine un buon affare per FCA. Anche se i loro presupposti matematici non sono così cristallini, sono numerosi gli analisti finanziari che sostengono Jeep da sola valga quasi quanto tutto il proprio gruppo: ovvero fino ad oltre $2o miliardi.

Todd Lassa, capo dell’ufficio di Detroit di Automobile Magazine, in questo articolo ha appena scritto: “vendere Jeep per più di quello che varrebbe Fiat Chrysler potrebbe fornire il genere di denaro per sviluppare il prodotto necessario a rifondarsi come costruttore di auto ben determinato a rispondere alle istanze di un mercato emergente altamente automatizzato, elettrificato e condiviso“.

Ma a Great Wall converrebbe altrettanto? Certamente conquisterebbe uno spazio internazionale immediato che ora non ha. A cominciare da una quota del 5% del mercato americano. Ma le uniche cifre che contano sono davvero quelle delle quote di mercato, se non sono accompagnate da margini e utili?

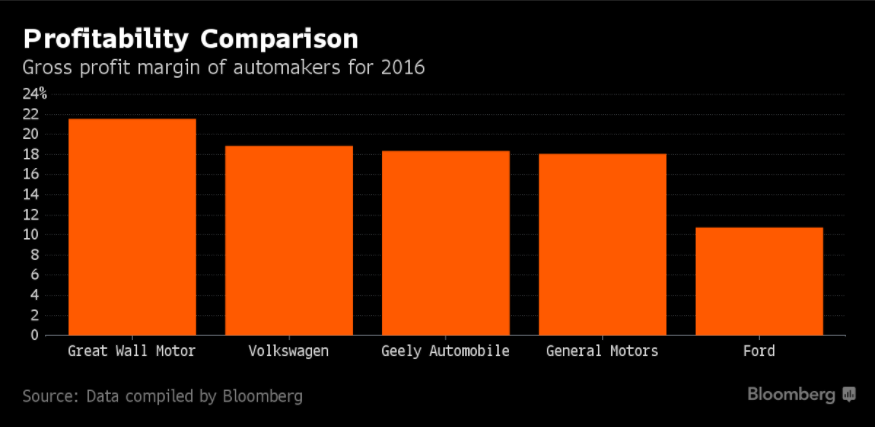

Anche ammettendo che il governo cinese volesse autorizzare l’acquisizione e che lo stesso facesse l’amministrazione Trump, il gruppo di Wei Jianjun passerebbe dall’essere una società che cresceva più rapidamente della media e che guadagnava più della media (come si vede dai margini di profitto lordi indicati nella tabella di Bloomberg qui sotto) a passare quattro, cinque anni come minimo ad integrare i marchi e a spendere per riuscire nell’obiettivo.

Inoltre, nel recente passato Great Wall Motor non è stata con le mani in mano: ha fatto partire nuovi progetti. Come il lancio, nel 2016, di un marchio che aspira ad essere premium tra i SUV e si chiama o quasi come il padrone: Wey. Finora produce un paio di veicoli dai prezzi più elevati di quelli del marchio controllante che punta soprattutto sul modello Haval, ma deve ancora svilupparlo ed imporlo per essere in grado di giustificare la differenza di prezzo rispetto ai modelli Great Wall.

La coesistenza con Jeep, che in Cina è stato tra i primi marchi occidentali ad esordire, sarebbe probabilmente un involontario colpo alle possibilità di far crescere Wey, anche perché la rete vendita potrebbe spingere la casa più universalmente conosciuta.

Jeep e Great Wall hanno anche un altro problema in comune. Sono tra i marchi meno all’avanguardia sull’elettrificazione (e nell’autonomia). Nella lista delle auto elettriche più vendute in Cina non troverete auto del signor Jianjun. Da parte sua Jeep, non è finora andata oltre il presentare la Yuntu, un modello ibrido ricaricabile nato esclusivamente per il mercato cinese.

Ma la gamma dei due marchi, e di tutti gli altri rivali, dovrà misurarsi molto presto con le quote che pendono come una spada di Damocle sul futuro: 8% delle vendite a batteria nel 2018, 10% nel 2019 e 12% nel 2020. Di che dare da pensare a qualsiasi amministratore delegato. Per questo Great Wall ha già promesso di presentare auto elettriche, ibride plug-in e persino fuel cell per spingere la capacità annuale, in data imprecisata, a 600.000 veicoli elettrici.

Un progetto che prevede investimenti nel settore della auto mosse da quelle che a Pechino chiamano nuove energie per l’equivalente di $8,7 miliardi, distribuiti su dieci anni. Poca cosa magari rispetto agli oltre $20 miliardi forse necessari per comprare Jeep, tanto se si pensa che gli 80.000 veicoli elettrici che Great Wall Motor dovrebbe produrre l’anno prossimo sono quanti a fatica ne sfornava Tesla fino a poco fa.

Fino ad oggi Great Wall Motor ha avuto successo, specie in patria, con un business auto molto convenzionale del quale cui ormai conosce tutto. Riuscire a duplicare quel successo a livello globale cercando un matrimonio con un marchio storico comporta misurarsi con sfide del tutto nuove. Anche se dovesse riuscire a superare positivamente il maldestro inizio con cui ha dato avvio al suo piano, il signor Jianjun avrà la sua dose di ostacoli da superare…